Seit einiger Zeit quält mich der Gedanke, dass wir eigentlich einen Liquiditätsplan in unserem kleinen Unternehmen benötigen. Heute morgen bin ich aufgewacht und habe entschieden: Jetzt ist es soweit.

Damit Du einen Liquiditätsplan für Dich erstellen kannst, gehst Du 4 Schritte durch:

- Du musst alle Deine Einnahmen der nächsten 12 Monate planen.

- Du musst alle Deine Ausgaben der nächsten 12 Monate planen.

- Im Anschluss stellst Du Einnahmen und Ausgaben gegenüber.

- Zuletzt schaust Du, ob Liquiditätsengpässe oder Überschüsse entstehen.

Nachfolgend möchte ich Dir zeigen, wie Du diese Schritte konkret am Beispiel eines kleinen Unternehmens durchgehen kannst.

Falls Du Dich noch nicht mit einem Liquiditätsplan beschäftigt hast, stelle ich Dir noch zwei Informationen an den Anfang. Wenn Dir klar ist, dass Du einen brauchst, springe ruhig gleich an die Stelle „Erstelle Deinen Liquiditätsplan“. Achtung: im Abschnitt über den Aufbau haben wir ein kostenlosen Download verlinkt (ohne Anmeldung).

Warum Du einen Liquiditätsplan brauchst?

Das Ziel eines Liquiditätsplans ist simpel. Du willst (und musst) die finanzielle Lage Deines Unternehmens in der Zukunft frühzeitig abschätzen. Die Zahlungsfähigkeit Deiner Firma muss immer gewährleistet sein, da ihr Überleben davon abhängt.

Du erreichst dieses Ziel, indem Du Deine Einnahmen und Ausgaben zum Beispiel der nächsten 12 Monate abschätzt und analysierst, ob es im Zeitverlauf zu Liquiditätsengpässen kommt.

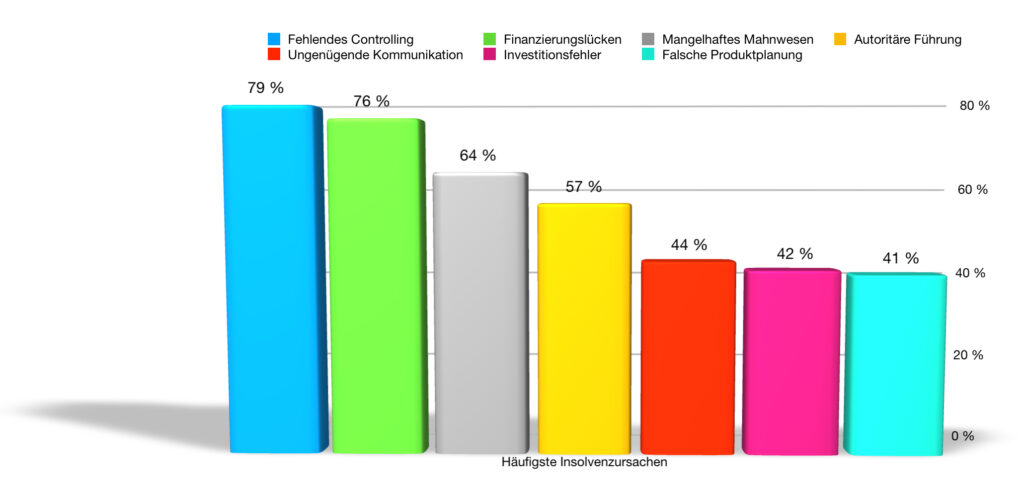

Eine Studie der Uni Mannheim hatte die häufigsten Ursachen für Insolvenzen untersucht. Die Umfrage unter Insolvenzverwaltern brachte zutage, dass die 3 Hauptgründe die folgenden sind:

- Fehlendes Controlling

- Finanzierungslücken

- Ungenügendes Mahnwesen (= Debitorenmanagement)

Fehlendes Controlling ist natürlich etwas globaler als nur Cash-Management. Aber Finanzierungslücken und eine schlechte Zahlungsmoral der Kundschaft fallen mit einem Liquiditätsplan schnell auf. So kannst Du frühzeitig gegensteuern.

Der Aufbau eines Liquiditätsplans

Beim Erstellen Deines Plans hilft Dir vielleicht, die Grundstruktur der Liquiditätsplanung im Hinterkopf zu haben. Sie sieht folgendermaßen aus:

Anfangsbestand der Zahlungsmittel am Anfang eines Monats

+ Einzahlungen aus dem laufenden Geschäft

+ sonstige Einzahlungen

– Auszahlungen aus dem laufenden Geschäft

– sonstige Auszahlungen

= Endbestand der Zahlungsmittel am Ende des Monats (= Anfangsbestand des Folgemonats)

An einem kurzen Beispiel siehst Du, wie das grob aussieht, wenn es fertig ist.

| Januar | Februar | März | |

|---|---|---|---|

| Anfangsbestand liquide Mittel | 12.000 € | 9.500 € | 10.400 € |

| Einzahlungen aus Umsatz | 7.000 € | 8.000 € | 8.000 € |

| Einzahlungen aus Darlehen | 15.000 € | ||

| Summe der Einzahlungen | 22.000 € | 8.000 € | 8.000 € |

| Laufende Auszahlungen | -6.500 € | -7.100 € | -7.500 € |

| Investitionen | -18.000 € | -2.000 € | |

| Summe der Auszahlungen | -24.500 € | -7.100 € | -9.500 € |

| Endbestand liquide Mittel | 9.500 € | 10.400 € | 8.900 € |

Natürlich sieht so ein Liquiditätsplan in der Praxis etwas komplexer aus. Damit Du Dir ein Bild machen kannst, haben wir hier eine kostenlose Excel-Tabelle für Dich bereit gestellt. (Klick ruhig drauf, es wird keine E-Mail abgefragt. 😉 Wenn Du ernsthaftes Interesse an unserem Newsletter hast, „darfst“ Du Dich natürlich gern registrieren.)

Erstelle Deinen Liquiditätsplan

Viele schrecken vor dem Zeitaufwand zurück, den die erstmalige Erstellung eines Liquiditätsplans mit sich bringt. Unsere Erfahrung ist jedoch, dass die meisten Unternehmer den zeitlichen Input überschätzen. Damit Du so wenig Arbeitszeit wie möglich investieren musst, hilft eine gute Vorbereitung. Du solltest folgende Dinge griffbereit haben, bevor Du loslegst.

- Kontoauszüge mindestens der letzten 3 Monate, besser der letzten 12

- eine Liste der Aufträge (= Umsätze), die schon „im Kasten“ sind

- Durchschnittliche monatliche Umsätze der letzten 12 Monate oder des letzten Geschäftsjahres (Die Gewinn- und Verlustrechnung oder Betriebswirtschaftliche Auswertung (BWA) fürs Vorjahr hilft ihr weiter.)

- Liste der vorab geplanten Investitionen (Wann sie anfallen und wie viel sie kosten, ist entscheidend.)

- den Kontostand vom Monatsanfang bzw. den Bestand an liquiden Mitteln, falls Du mit einer Kasse arbeitest.

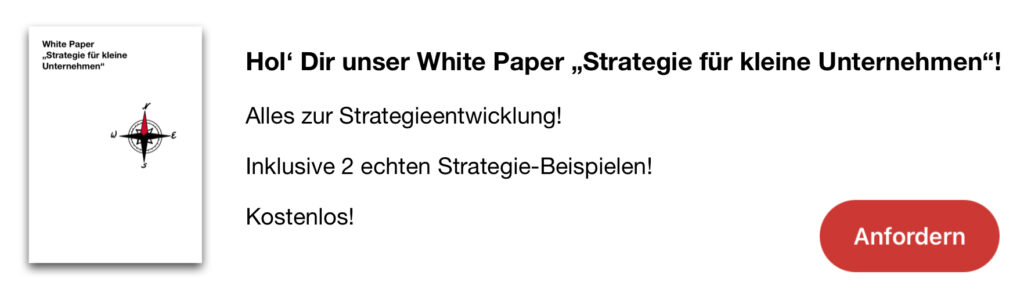

Als nächstes lädst Du Dir unsere Datei runter und machst Dich mit den Positionen vertraut. Ergänze schon mal die unterschiedlichen Einnahmen, die Du hast. Wir haben das Leistung 1 bis 3 genannt, aber beschrifte es lieber mit Deinen Begriffen.

Falls Du mehr Zeilen brauchst, fügst Du am besten weitere Zeilen zwischen Leistung 1 und Leistung 2 ein. Auf die Weise geht die Logik der Tabelle nicht kaputt.

Damit Du sehen kannst, wie wir das Thema anpacken (und vor allem auch, wie viel Zeit es braucht, einen Liquiditätsplan zu erstellen), haben wir unsere erstmalige Erstellung gefilmt und die Zeit gestoppt. Schau ruhig kurz rein, bevor Du Dich an die Details machst.

Plane Deine Einnahmen

Meine Empfehlung zur Planung der Einnahmen aus Deinem operativen Geschäft ist folgende:

Gehe zuerst die Vergangenheitswerte durch und danach die aktuelle Auftragsliste.

Auf diese Weise bekommst Du ein Gefühl dafür, wo diese Werte in der Vergangenheit lagen (was also realistisch ist). Das erlaubt Dir einen Abgleich mit Deinen Annahmen für die Zukunft.

Einzahlungen aus dem laufenden Geschäft

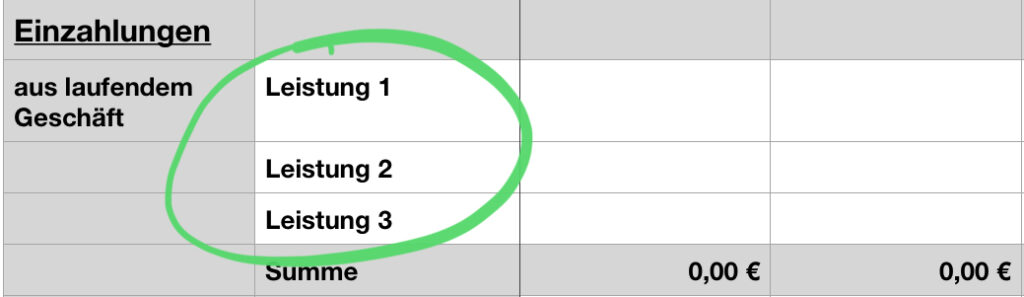

Orientiere Dich in Deinem Liquiditätsplan eher an den Kontoauszügen und nicht an den Umsätzen. Dafür gibt es zwei Gründe:

- Umsätzen zum Beispiel aus der BWA sind immer netto. Die Umsatzsteuer erhältst Du jedoch auch vom Kunden. Entsprechend sollte sie auch in Deinem Plan sein.

- Die Kontoauszüge der Vergangenheit zeigen Dir die Realität. Das heißt, egal was Du an Umsätzen hattest, hier siehst Du, wann und wie viel Deine Kunden tatsächlich bezahlt haben.

Dann planst Du mit Hilfe der Vergangenheitswerte, der Auftragsliste und Deinem Sachverstand die Einzahlungen für die nächsten 12 Monate. Da Du wahrscheinlich nicht gerade zum Monatswechsel planst, ist meine Empfehlung, den aktuellen Monat auch in die Planung mit aufzunehmen.

sonstige Einzahlungen

Dann sind die sonstigen Einzahlungen dran. Hier helfen Dir die Kontoauszüge nicht so richtig weiter, denn es geht eher um die unüblichen Vorgänge. Überlege Dir, ob und wann Du in den nächsten 12 Monaten

- einen Kredit aufnimmst

- etwas größeres verkaufst (z.B. ein Pkw)

- Einlagen durch die Gesellschafter bzw. durch Dich hast oder

- Steuern aus Vorjahren zurück erhältst

Die Werte trägst Du dann in den jeweiligen Monat ein. Bei der Umsatzsteuererstattung kannst Du noch nicht so richtig etwas eintragen. Dafür musst Du erst die Ausgaben schätzen. Wir kommen da aber später nochmal drauf.

Plane Deine Ausgaben

Bei den Ausgaben sind es 4 Abschnitte, die Du in der Liquiditätsplanung durchläufst.

- Herausfinden der fixen Zahlungen

- Bestimmung der variablen Zahlungen

- Planung der außergewöhnlichen und einmaligen Zahlungen

- Schätzung der Steuerzahlungen

Fixe Zahlungen

Schau am besten wieder in die Kontoauszüge. Nimm den letzten Monat und schreibe die Zahlungen heraus, die Deiner Meinung nach feststehen. Wenn Du das hast, gehst Du nochmal in den Monat davor und den davor. Schau nach, ob es nicht auch Zahlungsausgänge gibt, die quartalsweise auftreten (z.B. im Bereich Versicherungen). Wenn Du gründlich bist, machst Du das für die letzten 12 Monate, so erwischst Du auch jährliche Zahlungen (und arbeitest schon mal an Schritt 3 😉). Vergiss die Raten für ein Darlehen nicht. In einer BWA tauchen die zwar so nicht auf, aber Dein Konto merkt sie trotzdem. Und es soll ja ein Liquiditätsplan werden, keine Gewinnermittlung.

Im Rahmen der fixen Zahlungen könntest Du auch schon den „Kleinkram“ pauschal mit einplanen. Dazu gehört zumindest in unserem Büro so etwas wie Kaffee, Papier und Druckerpatronen. Mach Dir das Leben hier nicht unnötig schwer. Nimm ein realistisches Budget und setze es für die relevanten Monate an. Die Größe ist üblicherweise zu unbedeutend, als dass Dich eine Fehlplanung aus der Bahn wirft.

Gehe auch hier von den Bruttobeträgen aus. Deine BWA ist da unter Umständen das falsche Werkzeug.

Variable Zahlungen

In kleinen Unternehmen (und wir haben hier eher Kleinstkapitalgesellschaften im Sinn) aus dem Dienstleistungsbereich gibt es nach unserer Erfahrung kaum größere variable Posten. Bei anderen Bereichen, wie Handel, ist das natürlich eine andere Sache.

Jedenfalls lohnt sich wieder der Blick in die Vergangenheit. Schau Dir die GuV oder BWA des letzten Jahres an. Hattest Du Materialaufwand, Fremdleistungen oder Fahrtkosten? Das sind normalerweise Kosten, die stark mit der Leistungserbringung (= Umsatz) zusammenhängen. Dazu gehören auch Provisionen an externe Dienstleister, die erfolgsabhängig sind.

Meine Empfehlung ist, dass Du für diese Größen einen Prozentsatz für den Anteil des relevanten Umsatzes ermittelst. Auf Sicht eines gesamten Jahres gibt Dir das einen schönen Durchschnittswert.

In Deinem Liquiditätsplan kannst Du jetzt diesen Prozentwert (zum Beispiel 5% vom Umsatz für Kraftstoffverbrauch) für die jeweilige Größe auf die Einzahlungen beziehen und eintragen.

Ein kleiner Sonderfall sind hier Marketing-Ausgaben. Die können mit dem Umsatz schwanken. Genauso sinnvoll kannst Du sie aber auch als „Fixes Budget“ einplanen.

Deine Tabelle sollte nun mit den Ausgaben aus dem laufenden Geschäft gut gefüllt sein.

Außergewöhnliche und einmalige Zahlungen

Kommen wir zu den sonstigen Ausgaben. Die Klassiker in diesem Bereich sind Investitionen oder größere Marketing-Projekte. Dazu gehören aber auch Ausschüttungen an Gesellschafter oder vorzeitige Darlehensablösungen.

Falls Du an die nur jährlich anfallenden Zahlungen noch nicht gedacht hast, hast Du hier nochmal eine kurze Checkliste, was beispielsweise bei einer UG (haftungsbeschränkt) meistens einmaig im Jahr anfällt und gern in einem Liquiditätsplan vergessen wird.

- IHK-Beitrag

- Kosten für Erstellung Jahresabschluss

- Kosten für Veröffentlichung Jahresabschluss

- Beiträge zur Berufsgenossenschaft

- Wartung/TÜV Pkw

- (Geänderte) Vorauszahlungen an das Finanzamt

- Nachzahlungen, die sich aus Vorjahren ergeben, über die es noch keinen Bescheid gibt

- Offene Rechnungen aus dem Vorjahr

- Mitgliedsbeiträge und Nutzungsgebühren in Verbänden oder Online-Portalen (z.B. Xing)

Schätzung der Steuerzahlungen

Jetzt kommt der schwierige Teil. Falls Du Lohnsteuer für Angestellt oder Dich selbst abführen musst, dürfte diese Zahl ja schon bei den fixen Zahlungen (= Gehalt) oder den variablen (= Lohn) verarbeitet worden sein.

Körperschaftsteuer & Gewerbesteuer

Um diese Zahlungen herauszufinden, schaust Du am besten in den Vorauszahlungsbescheid zum Thema. Das Finanzamt teilt Deinem Unternehmen in regelmäßigen Abständen mit, welche Zahlungen es erwartet.

Falls Du keinen Bescheid hast oder ihn nicht suchen willst, dann musst Du schätzen. Du kannst einfach davon ausgehen, dass die Steuerlast aus dem letzten beim Finanzamt eingereichten Geschäftsjahr die Grundlage für die Schätzung ist. Wenn das zu lang her ist, nimm lieber die Steuerlast aus dem letzen Geschäftsjahr. Die Höhe der Vorauszahlungen ist jeweils ein Viertel des Jahreswertes.

Die Vorauszahlung für die Körperschaftsteuer wird zum 10. März, Juni, September und Dezember fällig. Die Gewerbesteuervorauszahlungen sind am 15. Februar, Mai, August und November fällig.

Vorsteuer

Der Part ist etwas tricky. Je nach dem, ob Du umsatzsteuerpflichtig bist oder nicht und was Du verkaufst, musst Du zuerst die voraussichtlich geschuldete Umsatzsteuer bestimmen. Du schuldest sie immer einen Monat nach dem Umsatz. Das ist also der Zeitpunkt der Zahlung.

Im nächsten Schritt musst Du Dir Deine Ausgaben anschauen. Wenn Du (wie geplant) Bruttoausgaben in Deinem Liquiditätsplan zu stehen hast, dann musst Du jetzt die darin enthaltene Umsatzsteuer ausrechnen.

Bedenke dabei drei Dinge:

- Es geht um eine Schätzung und nicht um die 14. Nachkommastelle.

- Nicht alle Größen enthalten Umsatzsteuer. (z.B. Gehälter, Kreditraten, Einkäufe im Ausland oder bei Kleinunternehmer, Versicherungsbeiträge)

- Es sind nicht 19% (oder 7%) vom Bruttobetrag. Du musst den Bruttobetrag „geteilt durch 119 mal 100“ (oder geteilt durch 107) rechnen, um zum Netto zu kommen und davon 19% (7%) ausrechnen.

Wenn Du das erledigt hast, kannst Du die Umsatzsteuer der Einnahmen (+) und die Umsatzsteuer der Ausgaben (-) miteinander verrechnen. Um es so einfach wie möglich zu machen, gehen wir hier davon aus, dass die Ausgaben auch in dem Monat bezahlt werden, in dem Du die Rechnung erhalten hast. Dann kannst Du nämlich folgendermaßen vorgehen für beispielsweise den Monat Juli:

Umsatz im Juni (!):

5.000 €, darauf 19% USt. = 950 € fällig im Juli

Ausgaben mit USt. im Juni (!):

1.190 €, darin enthalten (1.190 : 119 x 100 x 19%) 190 € USt. betrifft Liquiditätsplan im Juli

Geschuldete USt. im Juli:

950 € – 190 € = 760 €

Wenn die Differenz für einzelne Monate positiv ist, dann schuldest Du sie dem Finanzamt. Ist die Differenz negativ, erhältst Du sie vom Finanzamt zurück. Im Plan musst Du die Vorzeichen natürlich anpassen – Rückerstattung = positiv; Zahlung ans Finanzamt = negativ.

Ein kleiner Hinweis sei mir noch gestattet: Wenn Dir das alles zu umfangreich ist, dann kannst Du Deinen Liquiditätsplan auch einfach halten, indem Du nur die geschuldete Umsatzsteuer aus Deinen geschriebenen Rechnungen erfasst. Der Effekt ist zwar, dass Dein Plan ungenauer wird, aber die Abweichungen werden in der Regel positiv für Dein Unternehmen sein (= Du schuldest nicht ganz so viel, da Du ja noch etwas gegen rechnen kannst.)

Leicht hast Du es, wenn Du Kleinunternehmer bist oder in einem umsatzsteuerfreien Bereich tätig bist. Spannend wird es, wenn Du quartalsweise mit dem Finanzamt verrechnest. Dann musst Du immer die vorangegangenen 3 Monate zusammenfassen.

Werte Deinen Liquiditätsplan aus

Jetzt müsstest Du fertig sein mit Deinem Liquiditätsplan. Die Tabelle sollte Deinen Bestand an liquiden Mitteln vom Anfang automatisch weitergeführt haben. In der untersten Zeile siehst du den monatlichen Endbestand, der sich voraussichtlich in den nächsten 12 Monaten ergibt.

Nun kommt die spannende Frage, was Du mit diesem Ergebnis anstellst. Dazu solltest Du vorab ein Prinzip kennen bzw. Dir bewusst machen.

Zu wenig Cash ist schlecht für Dein Unternehmen, da die Wahrscheinlichkeit einer Insolvenz steigt. Zu viel Cash ist schlecht für Dein Unternehmen, weil er sich nicht verzinst und Dein Unternehmen unrentabel macht.

Sinnvoll ist, wenn Du erst mal Deine Ziel-Liquidität festlegst. Das aus unserer Erfahrung heraus brauchbarste Werkzeug dafür (sofern keine größeren Investitionen geplant sind) ist, sie an Deinen Fixkosten festzumachen. Dafür nimmst Du die Summe Deiner monatlichen Fixkosten und überlegst Dir, wie viele Monate Dein Cash reichen soll, für den Fall, dass Dein Unternehmen keine Umsätze mehr hat. Oder anders gefragt:

Wie lange brauchst Du, um die Spur zu wechseln oder die Karre wieder anzuschieben?

Unser Vorschlag ist 6 Monate. Zum Einen kommt es selten vor, dass ein Unternehmen von jetzt auf gleich Null Umsatz hat. In der Realität hätte man also wahrscheinlich 9 Monate Zeit. Zum Anderen sorgt ein Cashbestand von zum Beispiel 12 Monaten Fixkosten häufig dafür, dass Unternehmer unvernünftige Ausgaben tätigen. Achtung, das ist ein subjektiver Erfahrungswert.

Auf jeden Fall solltest Du nun in Deinem Liquiditätsplan erkennen, ob Du demnächst Schwierigkeiten bekommst oder ob Du anfangen kannst, am Zielbestand zu arbeiten. Dein eben formuliertes Ziel hilft Dir dabei, zu beurteilen, wie es in den nächsten Monaten aussieht.

Was kannst Du bei Liquiditätsengpässen tun?

Die meisten Webseiten zu dieser Frage orientieren sich gefühlt an einem mittelständischen Unternehmen aus der Produktion. Tatsächlich vermittle ich diese Werkzeuge auch selbst, wenn ich als Dozent vor zukünftigen Wirtschaftsfachwirten oder Betriebswirten stehe. Für eine kleine UG aus dem Dienstleistungssektor sind diese Werkzeuge jedoch selten nützlich. Hier eine kurze Tabelle, mit den klassischen Werkzeugen:

| Klassisches Werkzeug | Grund, warum es nicht passt |

|---|---|

| Forderungsmanagement verbessern durch striktes Mahnwesen und Einräumung von Skonto | Die meisten Unternehmen (~94%) werden pünktlich bezahlt. Außerdem ist der Forderungsausfall im Vergleich zum Umsatz in den meisten Fällen unter 1%. |

| Verkauf von Anlagevermögen oder Sale-and-lease-back | Kleine Unternehmen und vor allem Dienstleister haben kaum Anlagevermögen. |

| Factoring (Verkauf von Forderungen) | Die Forderungsbestände sind regelmäßig zu klein und viele Factoring-Vereinbarungen schützen nicht vor Forderungsausfall. |

| Fördermittel aufnehmen | Die Beantragung (und ich rede hier nicht über Erfolgsaussichten) ist langwierig und wird einem kleinen Unternehmen kaum rechtzeitig helfen. (Achtung, das war eine Meinung.) |

| Dispo oder andere Darlehen | Eine Bank erkennt, wenn ein Unternehmen in Schieflage ist und wird sehr zurückhaltend mit der Kreditvergabe. (Ich bin gelernter Banker.) |

| Zahlungsziele von Lieferanten verlängern | Gerade für Dienstleister ist das kaum zu gebrauchen. Die Hauptlieferanten dürften Mitarbeiter und Vermieter sein… Viel Spaß beim Verlängern. |

Das Einzige, das Dich wirklich rettet, ist die Akquisition neuer Kunden. Dazu haben wir an anderer Stelle uns mit dem Thema Neukundgewinnung intensiver auseinander gesetzt. In dem Beitrag findest Du einen Leitfaden, wie Du Dir ein System für die Akquisition neuer Kunden aufbaust.

Überhaupt denke ich, dass gerade in einer kleinen UG oder GmbH das A und O die Sicherstellung planbarer Umsätze in ausreichender Höhe ist. Und ich meine hier nicht planloses Wachstum bis zur Überarbeitung, sondern eine solide Umsatzsituation (selbst wenn Du nicht weiter wachsen willst).

In der Tabelle ist auch der Punkt der Kreditaufnahme aufgeführt. Das ist ein Punkt, den Du Dir gründlich überlegen solltest. Für die Finanzierung eines Fahrzeugs oder einer Erstausstattung ist das vollkommen in Ordnung. Aber Darlehen (üblicherweise mit persönlicher Haftung) aufzunehmen, um eine Idee zu retten, die bis zu diesem Punkt bereits bewiesen hat, dass sie nicht so richtig funktioniert, ist keine gute Idee.

Was solltest Du mit Liquiditätsüberschüssen machen?

Diese Situation ist natürlich der Jackpot, nach dem wir alle streben. Alle Verpflichtungen sind erfüllt. Das eigene Gehalt in marktgerechter Höhe ist bezahlt. Und jetzt bleibt oberhalb Deiner Ziel-Liquidität immer noch etwas übrig.

Der erste Punkt, den Du in meinen Augen angehen solltest, ist der Aufbau von Reserven. In meinem eigenen Unternehmen kommt das sogar noch vor dem marktgerechten Gehalt. An irgendeinem Punkt in der Zukunft wirst Du größere Reparaturen am Fahrzeug haben, etwas ersetzen müssen oder jemanden anstellen oder mit irgendetwas beauftragen. Das kannst Du alles viel entspannter angehen, wenn der Cash dafür vorhanden ist. Ein Investitionsplan hilft Dir hier weiter.

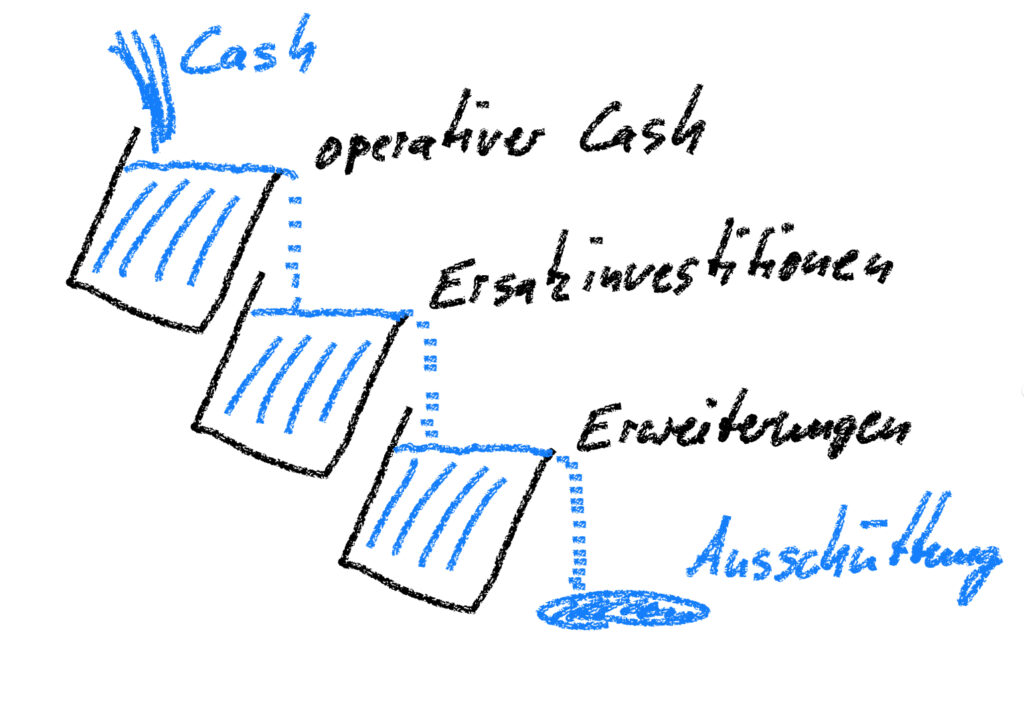

Aus dieser Überlegung ergibt sich eine gewisse Systematik für Dein Liquiditätsmanagement. Du hast im Prinzip drei Töpfe, die Du regelmäßig füllen musst.

- Deine Ziel-Liquidität zur Deckung der laufenden Kosten (auch in Erwartung der nächsten Krise)

- Deine Ersatzinvestitionen

- Deine Wachstumsinvestitionen (Marketing, Mitarbeiter, Innovation)

Wenn alle diese Töpfe Deinen Wunschvorstellungen entsprechen, gibt es noch zwei klassische Möglichkeiten. Du kannst die Überschüsse für die weitere Generierung von Cash anlegen, z.B. in Wertpapieren oder Immobilien. Und Du könntest Gelder als Dividende oder Gehalt ausschütten.

So wenig wie möglich Liquidität halten

Eine Sache ist nicht sinnvoll: liquide Mittel weiter ohne Plan aufbauen. Es gibt einen wichtigen Grundsatz in der Unternehmensführung:

Liquidität geht vor Rentabilität!

Oder anders ausgedrückt:

Überleben kommt vor Gewinnen!

Andre Jacobi

Wenn aber das Überleben Deines Unternehmens gesichert ist und die Mittel für alle geplanten Investitionen bereit stehen, dann gibt es keinen Grund, noch weiteren Cash zu halten.

Zugegeben, das wird eine Luxussituation sein, in der die meisten von uns nicht sein werden. Ich weiß, ich bin es nicht. Die wichtige Idee, um die es mit hier allerdings geht, ist, dass Cash einen Zweck braucht. Wenn dieser nicht existiert, dann sollte er abgezogen werden, denn er macht Dein Unternehmen unprofitabel und undiszipliniert – unprofitabel, weil er sich nicht verzinst & undiszipliniert, weil er Dich verleitet, doch das neue iPhone zu kaufen oder den neusten BMW zu leasen.

Wie oft solltest Du mit Deinem Liquiditätsplan arbeiten?

Fangen wir damit an, wie oft Du planen solltest. Der Idealfall ist eine rollierende Liquiditätsplanung je nach Größe Deines Unternehmens. Eine GmbH mit 5 Millionen Umsatz im Jahr ist in dem Bereich einer monatlichen Planung der folgenden 12 Monate. Eine Ein-Mann-UG mit 50.000 Umsatz ist da eher in der Region „1x pro Jahr“ für die nächsten 12 Monate.

Unabhängig von der Größe solltest Du ihn Dir am Anfang eines Monats (wenn die Kontoauszüge da sind) nehmen und überprüfen, ob Du im Plan bist. Du machst einen Soll-Ist-Vergleich.

Wenn alles im Lot ist, gibt‘s nichts zu tun. Setze einfach Deine Vorhaben um, wie geplant. Spannend wird es, wenn es Abweichungen nach unten gibt. In diesem Fall musst Du herausfinden, woran das lag.

- Waren Deine Annahmen realistisch?

- Sind Kunden abgesprungen?

- Gab es ungeplante Ausgaben?

Nur wenn Du das geklärt hast, kannst Du gegensteuern (siehe Liquiditätsengpässe).

In kritischen Situationen solltest Du häufiger als monatlich in Deinen Liquiditätsplan und Dein Konto schauen. Je nach dem, wie schlimm es ist, gehe ich hier gerade von wöchentlich oder sogar täglich aus.

Bedeutung des Liquiditätsplans für ein Unternehmen

Wie wichtig die Liquiditätsplanung für Dein Unternehmen ist, zeigt eine Studie der Uni Siegen. In ihr ging es um Unternehmen, die aus der Krise geführt wurden.

Dabei wurden die Geschäftsführer zu Beginn des Turnarounds gefragt, wie wichtig sie die Liquiditätsplanung finden. Rund zwei Drittel sagten zu Beginn des Turnarounds „unwichtig“ oder „eher unwichtig“.

Am Ende des Turnaround sagten rund 90% der erfolgreich geretteten Unternehmen, dass Liquiditätsplanung „wichtig“ und „eher wichtig“ ist. Selbst unter den nicht erfolgreich geretteten Unternehmen waren es nun zwei Drittel, die „wichtig“ bzw. „eher wichtig“ sagten.

Liquiditätsplanung war einer der Faktoren, die sich am deutlichsten geändert haben. Oder anders ausgedrückt:

Die Liquiditätsplanung und ihre Wichtigkeit für ein erfolgreiches Unternehmen wird am meisten unterschätzt.

Andre Jacobi

Ich würde sogar soweit gehen und sagen, dass sie gerade für kleine Unternehmen wichtiger ist, als eine BWA. Die wird zwar zum Beispiel von Steuerberatern am meisten ausgehändigt und von Banken nachgefragt. Die praktische Relevanz eines Liquiditätsplans für die Unternehmenssteuerung ist aber meiner Meinung nach viel höher.

Neben der Liquiditätsplanung kannst Du auch noch andere kritische Dinge tun, um Dein Unternehmen auf Kurs zu halten. Meine Empfehlung ist, dass Du Dich grundsätzlich mit den wichtigsten Kennzahlen beschäftigst. Dazu haben wir einen Artikel verfasst, der Dir einige wichtige Werte zur Steuerung an die Hand gibt. Und keine Angst, die Finanzkennzahlen sind die unwichtigsten darin.

Klasse Beitrag!!!

Als Unternehmer bemerkt man am direktesten das Liquidität bzw. Cash-Flow nicht gleich bilanzieller Gewinn ist. Da muss man manchmal besonders aufpassen.

Viele Grüße

Falk

Hi Falk, ich gebe Dir vollkommen Recht. Mein Weg, das zu lernen war sehr schmerzhaft 😁. Schön nach 2 Jahren Post vom Finanzamt bekommen…

Grüße

André